12月1日,据台媒《经济日报》报道称,业界传出消息称,CMOS图像传感器(CIS)大厂三星已于29日已通知客户,其CIS芯片将于明年第一季度涨价,主要涉及3200万像素以上的规格,平均涨幅高达25%,部分产品涨幅最高可达30%,可能带动CIS市场全面迎来涨价潮。

自去年以来,CIS市场一直受到以智能手机为代表的消费电子市场需求不振影响,不仅各家CIS芯片厂商的库存高企,产品的价格也在持续下跌。这一点从国产CIS厂商的财报也能看出一些端倪。

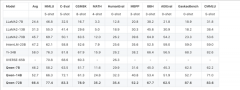

根据韦尔股份(豪威集团)财报显示,韦尔股份2022年实现营业收入200.78亿元,同比下降16.70%;归母净利润大跌77.88%至9.9亿元;扣非净利润大跌97.61%至0.96亿元。其中,韦尔股份的图像传感器解决方案业务(豪威集团)实现营业收入136.75亿元,同比减少19.64%。

值得注意的是,韦尔股份2022年底的存货价值达到123.56亿元,较2021年底的87.81亿元大幅增加了40.71%。韦尔股份在2022年计提存货跌价损失及合同履约成本减值损失13.59亿元。

格科微2022年营业收入59.44亿元,同比下滑15.10%;归母净利润4.34亿元,同比大跌65.13%;扣非净利润3.54亿元,同比大跌70.59%。截至2022 年末,格科微的存货的账面价值也高达34.46亿元。今年1月,格科微宣布,将针对库龄较长以及少量可变现净值低于成本的产品,预计2022年度全年计提的存货跌价准备为3.9亿元至4.5亿元。

思特威2022年营收24.83亿元,同比下降7.67%;归母净利润亏损8274.80万元,上年同期盈利3.98亿元;扣非净利润亏损1.16亿元,上年同期盈利3.92亿元。截至2022年底,思特威存货账面价值高达29.32亿元,较2021年底增加了16.8亿元。其中,存货跌价准备为6827.52万元。

不过进入今年下半年后,由于智能手机市场需求开始全面回温,特别是在中国手机品牌大力拉货带动下,CIS需求快速增长。

目前后置三摄智能手机已经成为主流中端手机的标配,旗舰机四摄也已经是标配,智能手机市场的回暖,对于CIS需求的拉动尤为明显。

同时随着智能汽车的智能化程度提升以及市场的持续扩大,对于摄像头的需求量也在持续增加,也拉动了对于CIS的需求。

根据安森美预测。到2025年,每辆汽车使用的CIS数量预计将从目前的平均3~4个增加到6~7个。随着4级或5级自动驾驶汽车的供应加速,预计一辆车所需的CIS数量将增加。每辆L3级自动驾驶汽车平均使用的CIS数量已经达到9个。

从等国产CIS厂商的业绩来看,2023年三季度已经出现了明显的改善。

比如,韦尔股份2023年三季度营业收入62.23亿元,同比增长44.35%,环比增长37.58%,逼近历史最高水平;扣非净利润2.09亿元,同比大涨206.25%,环比大涨306.90%。同时,截至三季度末,韦尔股份的存货库存金额也降至75.52亿元,较2022年底减少了38.88%。

思特威2023年第三季度营收7.00亿元,同比增长8.58%,环比增长13%;归母净利润86.43万元,实现扭亏为盈,边际改善趋势明显。截至2023年三季度末,思特威存货账面价值为25.38亿元,相比2022年末减少了近4亿元。

随着三星率先打响CIS芯片涨价第一枪后,有望带动整个CIS芯片市场的价格回暖,国内的豪威集团、思特威、格科微等CIS厂商也将受益。

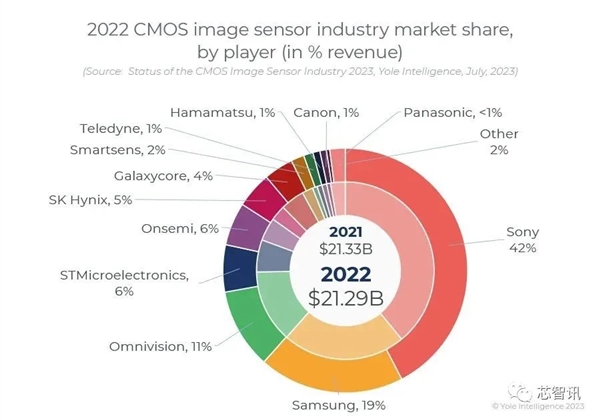

Yelo Group公布的数据显示,在2022年CIS市场,索尼继续稳坐第一的位置,并且再次提高了其市场份额至42%;排名第二的三星,其市场份额已降至19%;豪威集团的市场份额则回落至11%,接近新冠疫情前的水平,排名第三。

除了豪威集团之外,中国CIS厂商格科微已经跌出了前五,位列第七,思特威也跌至了第八。

这主要是由于低端移动市场和安防监控摄像头市场的需求下滑。此外,中美之间的贸易冲突也带来了一些影响。

Yelo也表示,在移动和计算市场减速的背景下,以及最近安防监控CIS市场的暂时下降,CIS中国供应商的目标是减少对这些市场的敞口,同时在提供更高价值和ASP的蓬勃发展的市场中获得市场份额,比如汽车和工业市场。

总的来说,目前正在进行投资,以确保产能或开发内部技术,作为中国厂商获得进一步市场份额的战略愿景。

虽然在高端CIS市场,主要被索尼和三星两家大厂所占据,但是目前国产CIS厂商也正在加大对于高附加值的高端CIS产品及车用CIS产品上的投入,并且也已经取得了一些不错的成果。随着三星CIS的大幅涨价,也将对国产厂商的替代带来机会。

据了解,目前韦尔股份旗下豪威集团推出的图像传感器OV50H采用PureCel@Plus-S晶片堆叠技术,为旗舰和高端智能手机的宽幅和超宽幅后置摄像头带来优质的图像质量,小米14全系列搭载了OV50H作为主摄芯片。

在汽车CIS方面,韦尔股份此前在调研纪要也透露,汽车CIS目前正在爬坡和上量的过程中,预计在明年的部分地区汽车CIS的销售量还会体现得更加明显,公司的市场份额预计也将继续提升。

格科微的3200万像素产品已量产,5000万像素产品正在客户验证中。同时,格科微也有进入汽车后装市场,前装市场正在进行相关车规验证。

思特威针对高端智能手机市场也推出了两款5000万像素的高端CIS产品SC550XS与SC520XS,在性能上分别可满足旗舰级智能手机主摄与前摄、超广角以及长焦摄像头的需求。

主打高端旗舰主摄市场的SC550XS在报告期内已经量产出货,另外一颗高端产品SC520XS也已进入小规模量产阶段。

在高端汽车CIS方面,思特威基本上已经全产线布局,并通过了车规认证,建立了完善的车规级芯片研发与质量管理体系。

相关车载CIS产品已经在比亚迪、一汽、上汽、东风日产、长城、韩国双龙、开沃、零跑、岚图等客户处量产。

总结来说,得益于目前智能手机市场的回暖,以及国产智能手机厂商在高端智能手机市场的取得的突破,国产CIS厂商有望进一步扩大在智能手机CIS市场的份额。

同样,随着国产汽车厂商在全球智能汽车市场的份额的持续提升,国产CIS厂商也将直接从中受益。